名创优品在印度南方的首家旗舰店,开在班加罗尔中心的甘地路上。每天,收银台前挤满年轻面孔。

班加罗尔甘地路上的名创优品门店

杭州人罗豪生被这番景象吸引。

去年9月初, 在五星酒店Sterlling Mac的咖啡厅里,他告诉志象网,他考察海外现金贷市场已有半年之久,决定押注印度。

无独有偶。去年7月,同样在班加罗尔,一周内,拍拍贷密集约见50多家本地在线借贷创业公司,在班加罗尔Residency路的WeWork举办的一次沙龙上,联合创始人顾少丰和CFO何德亮明确表达了对印度市场的兴趣。

“这里的在线借贷市场,就像我们十年之前在中国刚开始时一样。”顾少丰说。

顾少丰、何德亮与Lightspeed合伙人Akshay Bhushan 图片来自Akshay Bhushan博客

选择印度,更准确地说,罗豪生被动选择印度,是因为,“印尼的中国公司已经太多了,印度市场比东南亚更‘饥渴’。”

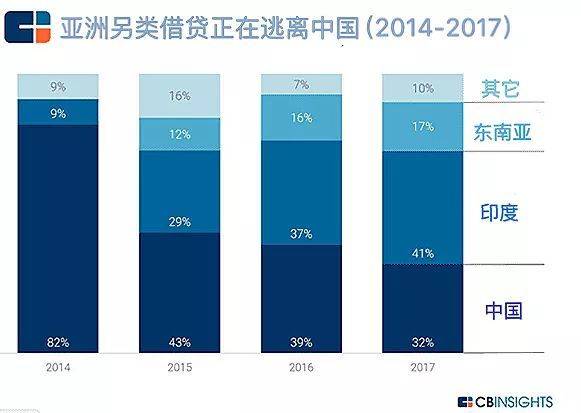

中国现金贷市场遭遇政策寒冬,不得不转战海外。东南亚成为出海的第一站。以印尼为例,2017年,据不完全统计,250多家中国公司扎堆于此。

在班加罗尔,志象网观察到,不可思议的印度,成为海外现金贷从业者的新淘金地。这股热潮,始于2017年下半年。

还没落地,两千万已入账

小亚从来没有来过印度。2017年7月,他和团队从上海飞过来,打算在班加罗尔做现金贷。凭借这个大胆的想法,据说他们已经有两千万融资落袋。

而这时,他们公司还没拿到印度的金融牌照。更不用说,一支完整的印度团队。

小亚进驻班加罗尔时,媒体报道,有上千家中国现金贷企业杀进印尼。“印尼已经没机会了,现在菲律宾和越南打得不可开交,马上窗口也要关了。”小亚对志象网说。

他团队的办公室,就放在了紧邻Sterling Mac酒店的宝石社区。这里商住混合,建有写字楼和高档公寓,是中国互联网淘金客的聚集地。2017年底,小亚的团队成了第一批入驻这里的现金贷团队,他们的办公室也成为国内同行考察印度市场的必经之处。

甘地路街景

从宝石社区一路向北,100 Feet路的两侧是琳琅满目的商店,星巴克、酒吧、品牌时装和户外品牌一应俱全。在贯穿整个Indiranagar区的100 Feet路尽头左转,再走4公里就是班加罗尔最繁华的商业区甘地路,散落着各大国际和本土名牌的旗舰店。

线上经济也同样火热。印度的电商市场正在以25%年复合增长率飞速壮大,独角兽排队入场,时尚、生鲜等垂直领域的玩家也开始冒头。

经济水平的提升助推了消费主义的崛起,数量庞大的年轻人消费欲望强烈,白领中“月光一族”并不少见,也不介意提前消费。他们正是拍拍贷、罗豪生和小亚来到印度的另一层原因。

2017年年底起,中国政府出台了现金贷监管规范,现金贷的“野蛮生长”宣告结束。中国团队又蜂拥东南亚,引发了印尼等当局政府收紧监管。

放眼全世界,能与中国相提并论的现金贷市场,除了印度没有第二个。

“这次很低调”

2017年下半年起,“现金贷出海东南亚”的消息频现报端,媒体极尽能事渲染东南亚市场的优势所在,吸引了国内投资人的眼光,也带动了更多在国内挣扎的现金贷团队奔赴东南亚。

在国内互金市场“折腾”了好几年的李加达,就在此时动了去东南亚的念头。看到媒体对在印尼小有名气的印飞科技创始人的报道,他很是羡慕,心想“以我们的行业历练,一定会比他做得更好”。

去了三趟印尼之后,李加达就决定All in印尼,招聘团队后,加班加点在两个月内就将产品上线。用户开始逐渐累积的同时,他们也一直奔波找资金,给资方的回报率在14-16%。

吸取了印尼的教训,来印度的中国现金贷从业者,刻意躲避媒体的关注。因为,不想吸引更多同行过来。

雅加达街景,图片来自李江玕

“现金贷就是闷声发大财。”陆山的团队属于最早一批来印度做现金贷的中国人,目前他常驻班加罗尔,本地团队有8名印度员工。

但连他也说不清楚,目前在印度做现金贷的团队具体有几家。被问及“为什么在印度的中国团队更低调”的时候,他给出了上述答案。

蜂拥东南亚带来了竞争提速和监管加码,显然给所有人上了一课。

2017年底国内现金贷市场的沉寂,与资本市场的遇冷几乎是同步的。在陆山看来,现金贷团队保持低调的首要原因,就是因为不需要抛头露面地去向投资人要钱了,要么是在国内已经赚得盆满钵满的大互金平台亲自下场,要么就是已经得到了足够支持、自带资本进场。

志象网接触到的现金贷团队,无一例外都表示“不差钱”,也没人愿意公开公司的具体信息。

另外,就获客而言,现金贷也是一个无需媒体曝光来助力的生意。“会来下载你APP的人,都是需要钱的。”陆山说,获客主要通过在Facebook、YouTube等平台上做推广,需要借钱的人,没人在乎有没有听过你这个公司。

在谷歌应用商店印度区搜索“Loan”的结果

不想被曝光的另一个原因,也是吸取了东南亚的教训,太过招摇会很快引起监管部门的关注。

印度对于借贷平台的监管,有着严格的准入审核机制,拿到牌照还不算,公司所有的运营数据都要每年上报央行,运营数据直接与运营资格的存续相关。

以最核心的利率而言,虽然没有针对借贷平台的明文规定,但一旦高于信用卡公司36-42%的年利率,就可能引来麻烦。

“如果印度农村的居民在个人放贷者那里拿到的年利率都只有26-28%,央行绝对不可能允许信用更好的城市居民,在借贷平台上被苛以更高的利率。”班加罗尔一家借贷平台SlicePay的联合创始人Rajan Bajaj对志象网说。

他认为,像中国和东南亚市场上高达200%的年化利率,主要是因为市场缺乏监管,这种情况在印度不可能长期存在。

一个2018年年初到印度开始筹备现金贷的团队告诉志象网,他们初期设想的日利率在0.7-1%,再根据模型跑动情况调整。另一个团队则称,中国公司的年化利率大多在200%左右。

从南洋出走

2015年横空出世的现金贷,经过一年多的狂飙突进,在2017年年初开始了集体狂欢。

据统计,2017年现金贷监管规范出台前,有3000多家公司提供现金贷,下载量排名前100的APP下载量总计超过18亿。

有嗅觉灵敏的现金贷玩家,早在监管到来之前,就把眼光从激烈厮杀的国内市场,转移到了海外的蓝海。年轻人口众多、移动互联网迅速普及、传统金融覆盖率低,又受华人文化影响的东南亚,成了现金贷出海的首选。

早在2016年下半年,就有现金贷团队到印度尼西亚考察市场。在东南亚做支付工具的BluePay的联合创始人Max在接受媒体采访时称,2017年开始,有中国公司开始在印尼招聘本地团队。

随着国内现金贷领域的竞争日趋激烈,监管趋严的信号也不断释放,2017年下半年起,“逃离”到东南亚的热潮逐渐升温,甚至带动了雅加达机票及CBD周边酒店价格的上涨。

印尼雅加达

李加达到印尼考察的时候,流量、支付方面的服务商都说市场潜力不错,现在也正是时候,市场刚刚要起飞。

但在产品上线几个月,用户量和放款额不断提升的时候,他们遇到了第一个拦路虎——监管逐步加码。

他们几经周折,多方找人,也花了“咨询费”,但还是始终未能搞定牌照,甚至连印尼金融监管局(OJK)的注册号都没拿到。2018年7月,OJK要求所有没牌照公司都当即下架APP,随即也收到了Google商店、警方的通知和警告。

同时,用户也变得越来越“狡猾”,催收变得越来越困难,催收团队已经增长到了100人,还需要再外包给催收公司。有的用户借钱不还,还冠冕堂皇地表示是因为他们没有执照。

这也导致了一系列的恶性循环,印尼市场的动荡引发了投资人和借款人的担忧,中国核心成员暂时撤出后,本地的运营也出了问题。

李加达说,到了9月,“坏账率已经上升到了危险的地步”,团队最终决定撤出印尼。

总部位于新加坡、关注新兴市场的墨腾创投(Momentum Works)创始人李江玕告诉志象网,像李加达一样被迫从印尼撤退的中国团队,有的去了菲律宾和越南找机会,有的去了拉美,也有完全不做了的。

越南的电子支付还不够普及,菲律宾的借贷市场也还没有普及起来,监管和坏账这两大将中国团队“赶出”印尼的拦路虎,在其他市场也有同样的风险。“很多都是试试看,看什么地方有机会。”他说。

也有不少人把目光投向了人口与整个东南亚旗鼓相当的印度。

除了络绎不绝前来考察市场的创业团队,拍拍贷、凡普金科、闪银等国内的知名互金平台,也从东南亚向印度转移。

去年11月开始筹备在印度做现金贷的卢雨对志象网说,中国团队一般选择从东南亚做起的原因就是,可以更快落地。

“东南亚文化跟中国更为接近,本身也比较开放,团队落地很快就可以很适应。”卢雨说,印度则完全不同,在对外资的管控,以及借贷平台的牌照、金融监管规则等方面,甚至是在语言上,市场都是有门槛的。

“不是说随随便便来一家公司都能干的。”她说。

有序的印度

与东南亚相比,印度的金融监管更为严格,除了传统银行之外,要经营借贷业务的公司,必须要获得由央行颁发的NBFC(非银行金融机构)牌照。

要申请牌照,首先需要两百万人民币做保证金。更重要的是时间成本,志象网了解过的所有现金贷团队都表示,要在印度申请NBFC牌照,快则半年,慢则要一年以上。

NBFC是印度1956年颁布的公司法中规定的一种公司实体,为的是服务排除在正规银行体系外的客户。

对于金融科技公司来说,如果自己没有牌照,也可以通过帮助银行和NBFC获客、征信、管理风控,来从中抽成,相当于助贷机构——这也是大多数印度玩家在做的工作。

印度央行RBI

对于“不差钱”的中国团队而言,表内借贷才是现金贷的正确玩法,NBFC牌照就成为了必须的入场券。

他们都在与时间赛跑。谁能先搞定牌照,就比别人领先了一个身位。在政府出台现金贷的细化监管规则之前,窗口期的机会不容错过。

但牌照问题,也给不少心急的中国人埋了个雷。

“好几个本地人都拍胸脯说,能搞定,但是几个月过去,钱也花了,但根本没影。”25岁的小亚抱怨,“真是不靠谱,关键还不是钱,时间耽误了啊。”

门道难摸清,就连在印度混迹多年的老江湖也难免走偏。

陈堃从08年开始专注印度市场,去年开始,他的团队开始转做线上借贷,在推进过程中也并非一路坦途。“有的公司给你保证得很好,也很有实力,他的业务跟你也可能是真是沾边的,但最后你就会发现找错了。”他对志象网说,只能掉头重来。

牌照申请还只是监管的开始。

所有持牌的NBFC,每年都必须向印度央行提交业务运营数据。对央行来说,这是信用体系建设的开端,也是管控多头借债的良方。但对现金贷公司来说,这意味着要付出很大的成本来确保合规。

放贷的额度、利率,放贷的对象,现金流往来,一切数据都将在央行备案。

如何在合规的前提下玩转商业模式,征信体系和风控模型则是各团队最核心的秘密。在征信体系还未建成的印度,很多人的信用记录都是白纸一张,甚至有的人连银行卡都没有。

持牌机构有权限可以接入央行的系统内所记录的征信数据,可以看得到用户在其他机构里已有数据的贷款记录。

但这显然不够。印度的身份认证问题都还没有完全解决,因互联网信息管理不善,个人信息被大量盗用,电话号码也非全部实名制。

Aadhaar卡

印度政府大力推行的Aadhaar系统,此前也曾曝出信息泄露;同时还在使用的PAN卡(Permanent Account Number),与其有一定的信息重合,不存在一个类似中国居民身份证的信息系统。

所以除了要求用户提供身份证件之外,人脸识别、大数据分析等在中国熟练运用的手段也是标配。即便如此,各家公司也都谨慎地“摸着石头过河”,收集更多的数据来完善自己的风控模型。

“我们现在基本上很少开放新客,就靠老客的复贷在赚钱。”陆山说。

也正因为此,卢雨说,她认为印度的现金贷市场不会出现像东南亚那样中国玩家挤破头的状况。

“这个市场还是有一定门槛的。”她也见过有不少企业去踩点,最后还是决定不做了。从东南亚转战印度的趋势,可能仅限于头部玩家。

“谁能比中国人更聪明啊?”

从2015年开始,印度的金融科技创业开始从支付慢慢转向借贷。

针对大学生的KrazyBee、SlicePay,针对白领的MoneyTap、EarlySalary、CASHe,针对蓝领的Avail Finance基本上都是在2015-2016年间成立。其中,EarlySalary和CASHe的模式比较接近国内常见的小额借贷,其它的平台主要做分期。

KrazyBee也是2018年年中获得小米投资后,开始大力扩张小贷业务。

提起现金贷的本地玩家,陆山坦承,“它们肯定玩不过中国公司,谁能比中国人更聪明啊?”

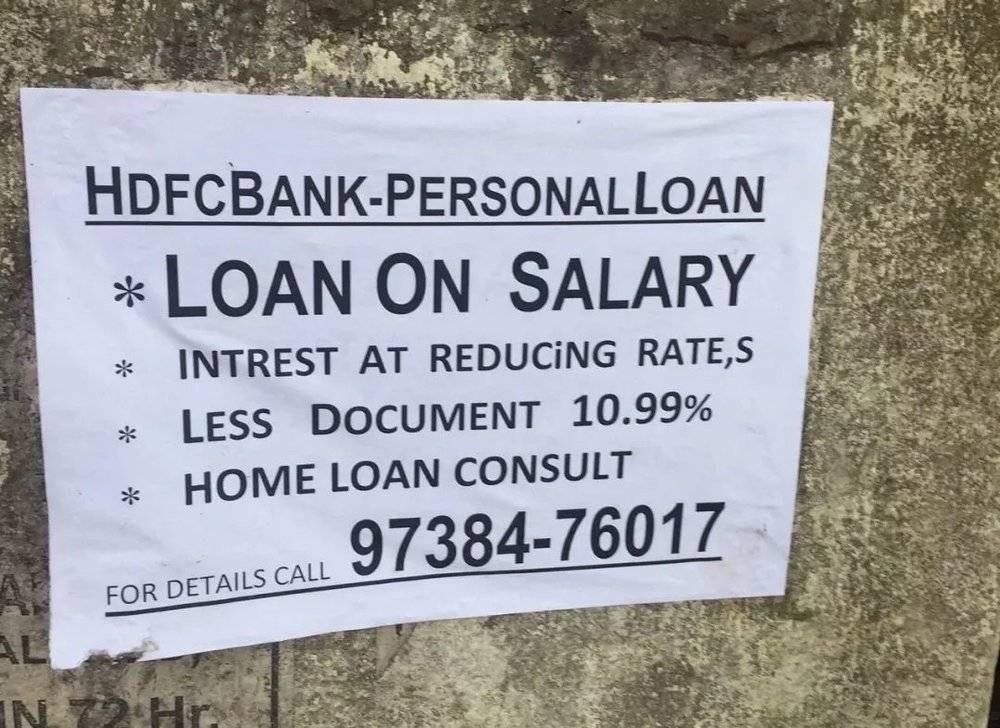

巧合的是,在线上借贷出现之前,印度也是“电线杆借贷”的地盘。

MoneyTap的创始人Bala告诉志象网,不少人也通过这些途径去借钱,和中国一样,代价高昂。“有时月息就达到30%。你还不起的时候,他们就威胁,要卸你胳膊,卸你大腿。

班加罗尔街头的借贷广告

如此活跃的民间借贷,折射出中印两国银行系统惊人的相似性。

Bala说,印度银行系统由国有银行掌控,它们低效、僵硬,主要服务国有企业和大型私人财团,普通民众的借贷需求无法得到满足,信贷“痛点”孕育出了巨大的现金贷市场。

据印度央行统计,75%的印度居民无法获得银行服务;9月的最新数据显示,印度的银行共发放了4177万张信用卡,只占人口数量的3%。

为了推进金融普惠,印度央行规定,所有商业银行,都必须将其总贷款额的30%以上作为“优先部门贷款”,提供给那些难以从正式渠道获得金融支持的部门。这一比例还在逐年提高,银行背负的压力日益沉重。

但银行并没有动力和能力去发放为发放小额贷款。闪银印度的首席运营官Nitin Agarwal告诉志象网,在过去的20年间,银行的用户已经从1000万增加到了1700万,NBFC的客户群也在以两位数的速度高速增长,即使只面向那一小撮高端客户,他们依然活得很好。

因此,这种“优先部门贷款”就成了金融科技创业公司的资金池,催生了大量的线上借贷科技公司。RBI的数据显示,借贷公司占了所有NBFC的36%。

根据普华永道《印度2017金融科技趋势报告》,2016年新成立的线上借贷公司超过158家。到2016年10月,33家公司获得近两亿美金融资;这几乎比2015年翻了一番,当时21起融资事件最后只获得1亿美金融资。

拜遍地开花的金融科技创业公司所赐,印度全国个人贷款总额从2007年的4.6万亿印度卢比增长到2016年初的13.5万亿,增长近2倍。

本地玩家看似各有站位,但不难发现,它们所瞄准的人群是一样的:深受互联网文化影响、消费观念开放、但没有足够支付能力的年轻人。

SlicePay的广告

“我们面向的是千禧一代,因为我们认为传统金融对他们的渗透率更低,而且他们受互联网教育更快。”在班加罗尔Koramangla区的一家Costa咖啡馆,Rajan Bajaj对志象网说。

2018年9月,他创办的SlicePay从凡普金科那里获得了1490万美元的投资。

他告诉志象网,印度的借贷公司可以从中国学到的是足以支撑快速规模化的科技,以及风控手段。“其他的一切都是印度的,如何在印度市场扩张,中国公司的策略在印度市场玩不转,用户也不一样。”Rajan Bajaj说。

对于此前中国市场和东南亚市场上的情况,他也直言不讳地说,“发薪日贷款”这一套在印度玩不转。“市场没有监管,所以公司可以发展得非常迅速,要么就是给谁都借钱,要么就是收很高的利率,你都可以建立一个很稳固的收入模型。”

他语速突然放慢,略微提高了音量,“SlicePay绝对不会碰发薪日贷款。”

Rajan Bajaj说,“这在印度这行不通,我觉得监管早晚会来。”在印度,公司需要花很大力气做审核,因为严格的监管也不能将利率定到百分之一两百,就必须再寻找其他的变现来源,公司发展的速度也会相对更慢。

“市场需求在这里。如果你想赚一票就跑,机会当然也是有的,但我们肯定是看长远的大局,要建立自己的品牌。”Rajan Bajaj说。

附表:

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知